生命保険料控除の申告をすると、所得税だけでなく住民税も安くなります。年末調整や確定申告では、住民税のことまであまり意識していないかもしれませんが、住民税の減税効果まで考えると、生命保険料控除はかなりありがたい制度といえそうです。

ここでは、生命保険料控除の基本や住民税の控除額、申告方法などをわかりやすくご案内しますので、ぜひ参考にしていただき、スムーズな申告にお役立てください。

生命保険料控除は住民税も安くなる!

年末調整や確定申告で生命保険料控除の申告をすると、所得税だけでなく住民税も安くなります。

生命保険料控除とは、納税者が生命保険や医療保険等に加入して保険料を支払っている場合に、1年間に支払った保険料の額に応じて課税所得を減額する制度です。このような課税所得の減額のことを所得控除といいます。

生命保険料控除による所得控除は、所得税だけでなく住民税の計算にも適用 されるため、結果的に住民税の額が割り引かれることになります。

ただし、所得税と住民税では減額される額(控除額)の上限が異なっており、住民税の控除額は所得税の控除額よりも低く抑えられています。

生命保険料控除は3種類(所得税、住民税ともに)

生命保険料控除には、一般の生命保険料控除、介護医療保険料控除、個人年金保険料控除の3種類があります。以下の説明は、所得税、住民税ともに共通です。

1.一般の生命保険料控除

一般の生命保険料控除は、生命保険など、主に人の死亡や生存に対して保険金等が支払われる保険に適用される保険料控除です。2011年以前に加入した医療保険なども一般の保険料控除が適用されます。

2.介護医療保険料控除

介護医療保険料控除は、入院や通院等にともなう給付金のある、いわゆる医療保険や介護保険などに適用される保険料控除です。

3.個人年金保険料控除

個人年金保険料控除は、 個人年金保険料税制適格特約 をつけた個人年金保険に適用される保険料控除です。個人年金保険に税制適格特約をつけるためには、 受取人が契約者本人か配偶者 であることや 保険料の払込期間が10年以上 であること、 年金受取開始が60歳以降 で 受取期間が10年以上 であることなどの要件を満たす必要があります。

個人年金保険料税制適格特約をつけていない個人年金保険や変額個人年金保険等は、個人年金保険料控除ではなく、一般の生命保険控除の対象になります。

3つの区分の見分け方

保険会社から送られてくる 「生命保険料控除証明書」 を見ると、自分が入っている保険が生命保険料控除の3区分のどれに該当するかわかる ようになっています。

生命保険料控除証明書は、毎年10月くらいから送られてきますので、申告に備えて大切に保管するようにしましょう。

生命保険料控除の住民税の控除額はいくら?

生命保険料控除の額は、2012年の改正により、保険に加入した時期によって2種類の計算方法が並存しています。

2011年12月31日より前に加入した保険契約には旧制度 が、 2012年1月1日以降に加入した保険契約には新制度 が適用されることになります。

新制度の控除額

一般の生命保険料控除と介護医療保険料控除、個人年金保険料控除の各区分ごとに、1年間に支払った新制度に該当する保険の保険料を合計し、下記表に基づいて控除額が計算されます。

■新制度の生命保険料控除額(住民税)

| 年間の支払保険料額 | 控除金額 |

| 12,000円以下 | 支払保険料の全額 |

| 12,000円超 32,000円以下 | (支払保険料等×1/2)+6,000円 |

| 32,000円超 56,000円以下 | (支払保険料等×1/4)+14,000円 |

| 56,000円超 | 一律 28,000円 |

※3区分合計の生命保険料控除の上限は70,000円

年間の支払保険料の合計が12,000円以下の場合は全額が、12,000円超32,000円以下の場合は1/2に6,000円を加えた金額が、32,000円超56,000円以下の場合は1/4に14,000円を加えた金額が控除されます。56,000円超のときは一律で28,000円が控除 されます。

このように、 一区分につき最高で28,000円が控除 され、 3区分合計では70,000円まで控除 されます。

旧制度の控除額

旧制度の場合は介護医療保険料控除の区分がなく、一般の生命保険料控除と個人年金保険料控除の 2区分 となります。

計算の方法については、新制度と同様に各区分ごとにその年に支払った保険料を合計し、下記表に基づいて計算されます。

■旧制度の生命保険料控除額(住民税)

| 年間の支払保険料額 | 控除金額 |

| 15,000円以下 | 支払保険料の全額 |

| 15,000円超 40,000円以下 | (支払保険料等×1/2)+7,500円 |

| 40,000円超 70,000円以下 | (支払保険料等×1/4)+17,500円 |

| 70,000円超 | 一律35,000円 |

※2区分合計の生命保険料控除の上限は70,000円

年間の支払保険料の合計が15,000円以下の場合は全額が、15,000円超40,000円以下の場合は1/2に7,500円を加えた金額が、40,000円超70,000円以下の場合は1/4に17,500円を加えた金額が控除 されます。

このように、 一区分につき最高で35,000円が控除 され、 2区分合計では70,000円まで控除 されます。

新制度と旧制度の両方があるとき

複数の保険に加入し、新制度の保険と旧制度の保険の両方がある場合には、各区分ごとに新制度、旧制度それぞれの控除額を計算し、旧制度と新旧の合算値(上限は新制度の上限額)のどちらが控除額が大きくなるかで判断します。

住民税の生命保険料控除の申告方法

住民税の生命保険料控除の申告は、所得税の申告(年末調整や確定申告)を行えば、特にする必要はありません。

一般的には、ほとんどの方が所得税の申告を行うはずなので、ここではその方法をご案内します。

年末調整での申告

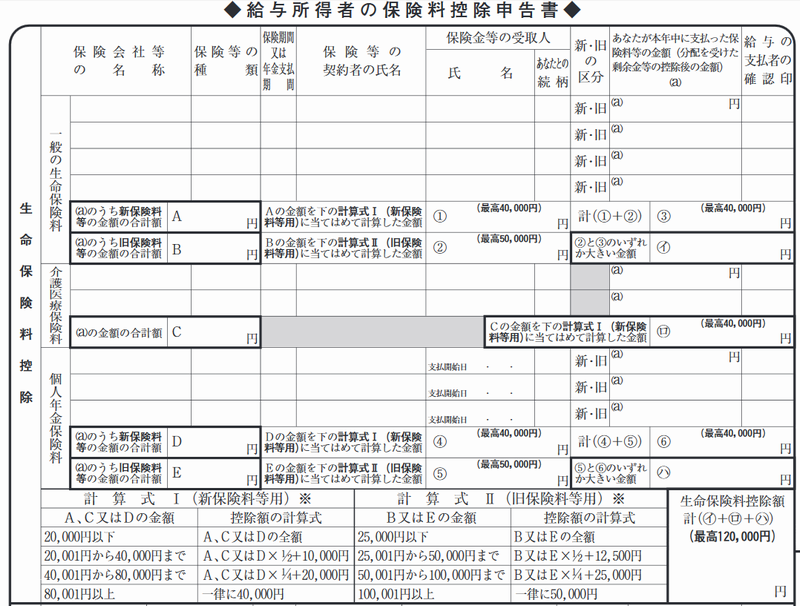

給与所得者の場合は、年末調整時に勤務先から渡される 「保険料控除申告書」 に、該当する保険を記入して提出します。

生命保険料控除に該当する保険は、保険会社から送られてくる 「生命保険料控除証明書」 で確認することができ、この証明書は年末調整の書類に添付して提出します。 これにより住民税の控除も受けることが可能です。

確定申告での申告

個人事業主などで確定申告をする場合は、確定申告において生命保険料控除を申告します。年末調整同様、 「生命保険料控除証明書」 を添付して提出します。 これにより住民税の控除も受けることができます。

申告に必要な生命保険料控除証明書について

生命保険料控除証明書は、所得税・住民税の控除に必要なので失くさないように保管 することが大切です。もし紛失したときには、すみやかに保険会社に連絡して再発行してもらうようにしましょう。

ちなみに、給与所得者で保険会社からの再発行が年末調整に間に合わない場合は、確定申告をして控除を受けることができます。

生命保険料控除の申告ができなかった場合

過去に、該当する保険がありながら生命保険料控除を申告できなかった(しなかった)ことがある場合でも、 5年前の分まで還付申告をすることができます 。覚えておくと良いでしょう。

年末調整の申告書類作成はカンタン! 作成のポイント

ここでは年末調整において、生命保険控除を申告するための書類作成のポイントをご紹介します。

保険料控除申告書の作成は、基本的に書類に書かれている指示にしたがって記載していきます。新制度や旧制度が混在していると複雑ですが、 指示通りに計算していくと最も控除額が多くなる ようになっています。

■年末調整の申告書(保険料控除申告の部分)

保険料控除証明書には、支払った保険料の金額として、証明額と申告額(参考額)という2種類の金額が書いてあることが多く、どちらの数字を書けばよいか迷いってしまいますが、 その年の年末まで保険を継続する(保険料を支払う)場合は申告額の方を書く ようにします。

加入している保険が多く、記入欄が足りないときは別紙に記入して添付するか、区分や新旧が同じ保険をまとめて記入してもかまいません。

年末調整書類作成のポイント

- 書類の記入指示に従う

-

控除証明書の申告額(参考額)を書く

※年の途中で解約しない場合

確定申告で生命保険料控除を申告する場合も、計算方法は同じで書類の記載内容も似ているため、これらのポイントを参考にしてください。

書類作成の7つのポイント、所得税も含めた詳しい生命保険料控除の内容については「 生命保険料控除のすべて|7つのポイントでスラスラ計算できる! 」をご覧ください。

所得税で生命保険料控除を申告すると住民税も軽減される

年末調整や確定申告で生命保険料控除を申告していれば、所得税が安くなることはなんとなく実感しているかもしれません。しかし、生命保険料控除は所得税だけでなく住民税も軽減される制度です。

例えば、保険料の支払額がそれほど大きくない人の場合、年末調整などで控除額を見て、面倒な申告のわりに軽減される税金が少ないなと感じることがあるかもしれません。しかし、所得税にプラスして住民税も軽減されることを考慮すると、実際にはもっと大きな税の軽減効果があるのです。申告が大変だなと思っても、確実に申告することをおすすめします。