ライフステージ別

保険の選び方・相談のポイント

子どもが 独立したときの 保険の選び方

ライフステージにおいて、保険を検討・見直すタイミングはいくつかありますが、

子どもが独立したときも保険を検討・見直しするタイミングの一つと言われています。

子どもが独立したら、

生命保険は

どうすればいいの?

保険料を節約できないか見直しを

保険にすでに加入中の方は、子どもが成長し独立する時期で保険を見直すと、毎月の保険料の負担を減らせることがあります。

なぜなら「万が一の際の子どもの生活費や教育費」を生命保険で準備していた場合、子どもの独立により高額な保障が必要なくなるからです。

生命保険は、保障内容(保障金額)が高額であればあるほど一般的には保険料が高くなります。手厚い保障が必要なくなったタイミングで毎月の保険料を節約できないか検討してみましょう!

ポイント

新たに保険をお探しの方もすでに加入中の方も、今後必要な保障や準備すべきリスクについて考え、本当に必要な保険を検討してみましょう。

保険選び、何から始めたらいい?

まずは無料相談で

モヤモヤを解消しよう!

子どもが独立したときの

保険の考え方

(検討・見直しポイント)

保険の種類別に解説

子ども独立後の保険を検討・見直しするにあたり、今後備えるべきリスクや、本当に必要な保障について考えてみましょう。

生命保険

死後の整理資金に必要な額を終身保険で

子どもの独立後はそれほど高額な死亡保障を備えておく必要はありません。

すでに保険に加入中の方は、万が一の場合に子どもの生活や教育費にあてる資金が不要になるため、子供が独立したタイミングで減額を検討されるとよいでしょう。

見直しも、新たに検討される方も、葬儀費用などに必要な保障額(300万円程度)で死亡保障を準備することをおすすめします。なお、葬儀費用は葬儀信託や互助会への加入、預金・貯金などで用意する方法もありますが、終身保険での準備をおすすめします。

医療保険・がん保険

リスクが高まる病気やけがに対する医療費の保障を

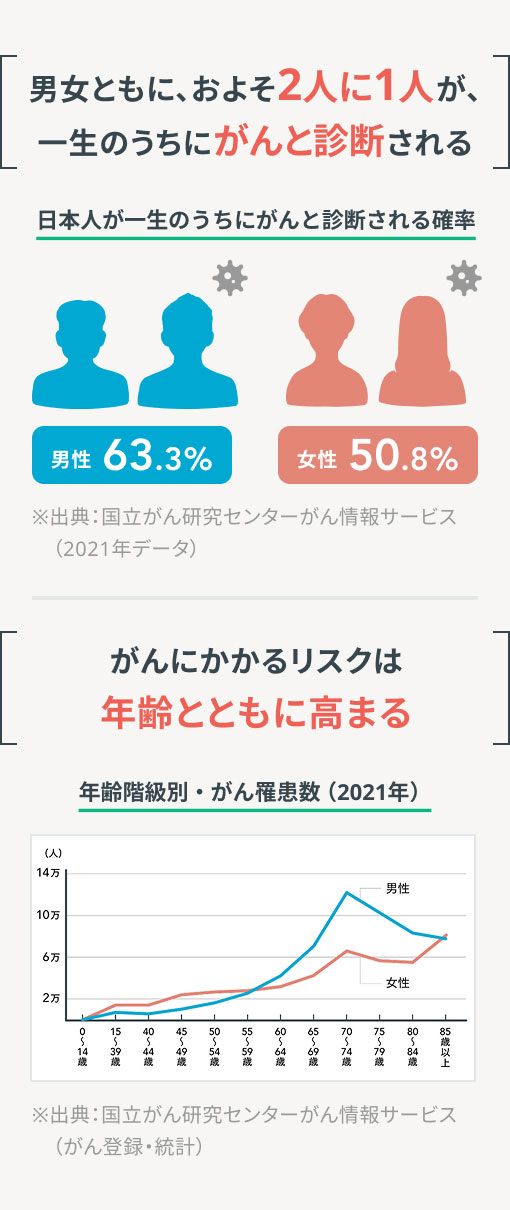

年齢を重ねるにつれて、病気・けがや介護に関するリスクが高まり、病院にかかる機会も増えがちになります。特に三大疾病(がん・急性心筋梗塞・脳卒中)になると、医療費の自己負担額も多額になる可能性があります。そのため今後の医療費負担に備え、医療保障は手厚く準備しておくことをおすすめします。

ちなみに日本人が一生のうちにがんに罹患する確率は、男女ともに約2人に1人と言われています。

重い病気にも備えたい場合は、医療保険の他に「がん保険」「三大疾病保険」についても検討されることをおすすめします。

また、厚生労働省の介護保険事業状況報告(暫定)によると、2025年3月末時点で要介護・要支援認定者は720.7万人(認定率:19.7%)にのぼり、65歳以上の約5人に1人が要介護(要支援)の認定を受けており、その割合は年々増加しています。

万が一要介護の状態になった場合の介護費用に備えることも選択肢の一つです。

ポイント

公的医療保険(健康保険や国民健康保険)によって、医療費の自己負担は1~3割となります。また、ひと月の医療費が高額になったときは「高額療養費制度」を利用することにより、年齢や収入に応じて決まる上限額を超えた部分を払い戻してもらえます。

しかし、長期の入院や通院により医療費負担が重くなる場合もあります。医療保障もしっかり用意しておきましょう。

老後資金・資産形成系

これからの生活に向けて貯蓄や資産形成を検討

医療技術などの発展に伴い、人生100年時代ともいわれています。そのため子どもの独立後は、ゆとりある老後生活のための準備が必要です。

また老後資金など、将来に向けてお金を貯えたり増やしていきたいという方には、貯蓄性のある保険や資産運用ができる保険があります。

「老後のことについて考えているけど、自分に必要な金額やどう準備すればよいかがわからない。」といった方は、一度保険のプロへ相談されてみてるとよいかもしれません。

保険選び、何から始めたらいい?

まずは無料相談で

モヤモヤを解消しよう!

老後はどのくらい

資金の準備が必要?

公的年金だけでは足りない?

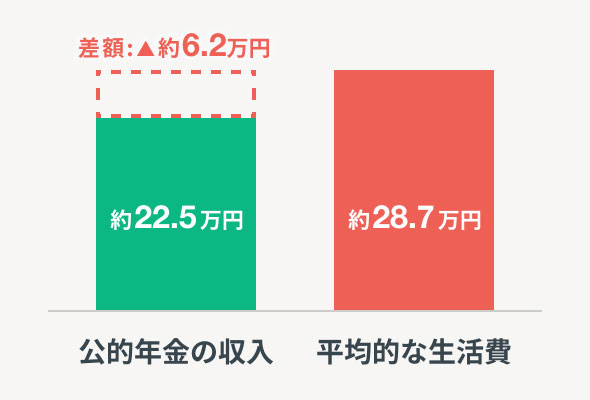

総務省統計局の家計調査報告(家計収支編、2024年平均結果)によると、65歳以上の無職世帯では、公的年金等の収入だけでは生活資金が足りず、追加の老後資金が必要となる見込みです。

夫婦の場合

総務省統計局の家計調査(2024年)によると、65歳以上の夫婦無職世帯の1ヵ月の支出は、夫婦の場合約28.7万円です。一方、公的年金等(主に老齢年金)の収入は月約22.5万円です。

そのため、支出と収入の差額は月約6.2万円となり、貯蓄を取り崩したり、収入源を確保したりする必要があります。

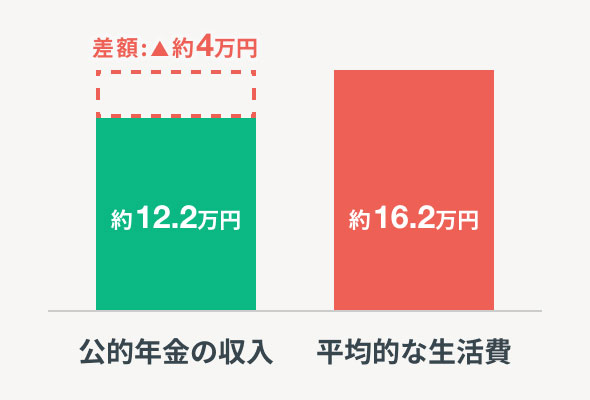

単身者の場合

総務省統計局の家計調査(2024年)によると、65歳以上の単身無職世帯の1ヵ月の支出は、約16.2万円です。一方、公的年金等は月々約12.2万円です。

そのため、生活費と収入の差額は月約4万円となり、貯蓄を取り崩したり、収入源を確保したりする必要があります。

老後資金の計算方法

老後の生活のために準備すべき資金の計算方法をご紹介します。

まず下記①~④の金額を計算します。

老後の収入(月)

公的年金(月額) + 月収(働いたり、不労所得がある場合)

老後の支出(月)

1ヵ月の生活費等

貯蓄や資産

貯蓄 + 金融資産 + 退職金

大きな支出

日常生活費以外の大きな出費

老後の収支 =(① − ②) × 12ヵ月 × 老後年数 + ③ − ④

上記式で老後の収支がマイナスの金額になった場合は、それが老後に足りなくなる金額(準備しておくべき金額)ということになります。

プラスの場合は想定される収入や貯蓄で生活できるということになります。

計算例

- 夫婦2人世帯

- 65歳から受取る年金額(夫婦合計):1ヵ月あたり15万円

- 1ヵ月の支出は20万円、勤労収入なし、退職金なし、貯蓄300万円、金融資産なし

- 家の修繕、改修費用 400万円の予定あり

- 85歳になるまでの期間を想定(老後年数20年)

老後の収入(月)

15万円 + 0円 = 15万円

老後の支出(月)

20万円

貯蓄や資産

300万円 + 0円 + 0円 = 300万円

大きな支出

400万円

老後の収支 = (15万円 − 20万円) × 12ヵ月 × 20年 + 300万円 − 400万円 = −1,300万円

マイナスの金額になりましたので、1,300万円が不足する、すなわち老後資金として準備する必要があることがわかります。

老後に必要な資金は、受け取れる年金額、持ち家or賃貸、必要な生活費など、さまざまな条件により異なってきます。

保険選び、何から始めたらいい?

まずは無料相談で

モヤモヤを解消しよう!

保険選びの優先順位

足りていない保障から検討を

子どもの独立後に必要な保障についてはわかったけど、どれから始めればいいかわからない…。そんな方は、優先順位をつけて考えてみましょう。

万が一死亡した場合の備え

死亡保険

医療費についての備え

医療保険

がんや介護についての備え

がん保険・特定疾病保険・介護保険

老後資金の準備

貯蓄型の保険(変額保険・外貨建て保険・個人年金保険)

今後必要となる保障の種類を分けて考え、足りていない保障から先に検討すると良いでしょう。

保険のプロに相談すると、必要な保障や検討すべき保障について総合的にアドバイスを受けることができます。

保険選び、何から始めたらいい?

まずは無料相談で

モヤモヤを解消しよう!

保険料の支払いで

得するポイント!

かしこく保険に加入して家計にも優しく

生命保険に加入すると、長年にわたり保険料を支払い続けていくことになります。そこで保険料を支払いながら、節約につながる工夫を紹介します。

生命保険料控除で税金が安くなる

生命保険や医療保険等に加入して保険料を支払うと、年間の払込保険料に応じて生命保険料控除を受けることができ、所得税や住民税が減額されます。申告は会社員・公務員等であれば年末調整で、自営業者等であれば確定申告で行います。

生命保険、医療保険、個人年金保険、学資保険など、保険に加入している方は生命保険料控除の申告をお忘れなく!

クレカ払いでポイント獲得

保険料の支払方法には口座振替やクレジットカード、団体扱(勤務先等の給与天引き)、集金などがあります。

このなかでクレジットカードで支払いをすると、保険料の支払いにおいてもクレカポイントを貯めることができます。

月々数万円の保険料支払いにおいては、かなりのポイント獲得が期待できますので、ポイ活をされている方はぜひご活用ください。

保険選び、何から始めたらいい?

まずは無料相談で

モヤモヤを解消しよう!

保険の入り方

おもな加入経路について

保険に入るには、インターネットで申し込んで加入したり、保険会社や保険代理店の担当者と面談して加入するなどの方法があります。

ネット申込み(保険会社)

保険会社のWEBサイトから試算・申込みをします。

保険会社の担当者

生命保険会社の営業担当者と面談して提案を受け加入します。

保険ショップ(保険代理店)

町なかにある保険ショップに行き、担当者と面談して提案を受け加入します。

訪問型のプランナー(保険代理店)

自宅やカフェなどに担当者に来てもらい面談して提案を受け加入します。

主な加入経路の比較

| 保険の知識 | 商品の選択肢 | |

|---|---|---|

| ネット申込み (保険会社) | 要 加入する保険(保障)や金額を選ぶために、一定の保険知識が必要です。 | WEBダイレクトに対応した保険のみとなるため、商品の選択肢は狭くなります。 |

| 保険会社の担当者 | 不要 自社商品に精通した担当者が詳しく説明してくれるため、保険知識は不要です。 | その保険会社の商品しか加入できません。 |

| 保険ショップ (保険代理店) | 不要 複数社の商品の特徴や違いを説明してくれるため、保険知識は不要です。 | ほとんどのショップが複数社の商品を扱っているため、いろいろな保険会社の商品を比較しながら提案を受け加入できます。 |

| 訪問型のプランナー (保険代理店) | 不要 複数社の商品の特徴や違いを説明してくれるため、保険知識は不要です。 | 保険ショップ同様複数社の商品を扱っているため、いろいろな保険会社の商品を比較しながら提案を受け加入できます。 |

ポイント

上記加入経路のどれを利用して加入しても、基本的(同商品同プランの場合)に保険料に違いはありません。

ネット申込みもよいが相談がおすすめ!

WEBサイトからは、加入時に人と会うこともなく時間帯に関係なくいつでも申し込むことができます。

しかし、沢山の保険商品のなかから、自分に合った最適な保険を自分で探さなくてはいけません。

また、見直しの場合は現在加入している保険と比較し本当に切り替えるべきか、メリットやデメリットを自分で判断することが必要となります。

保険は長い目でみると大きな金額の買いものと同じです。

保険代理店へ相談すると、保険について詳しく説明を受けることができ、ニーズにあった最適な保険プランの提案を受けることができるため、納得して保険加入/見直しをすることができます。

ポイント

子どもの独立後の保険についてどうするべきか迷われている方は、まずは相談をしてみることをおすすめします!

まずはどんな保険が必要か?から

プロに聞いてみましょう

なぜ子どもが独立したときが、保険の検討・見直しのタイミングと言われているのかポイントをご紹介していきます。