今さら聞けない!

「新NISA」の

キホンを教えます

新NISA(ニーサ)ってどこが魅力なの?

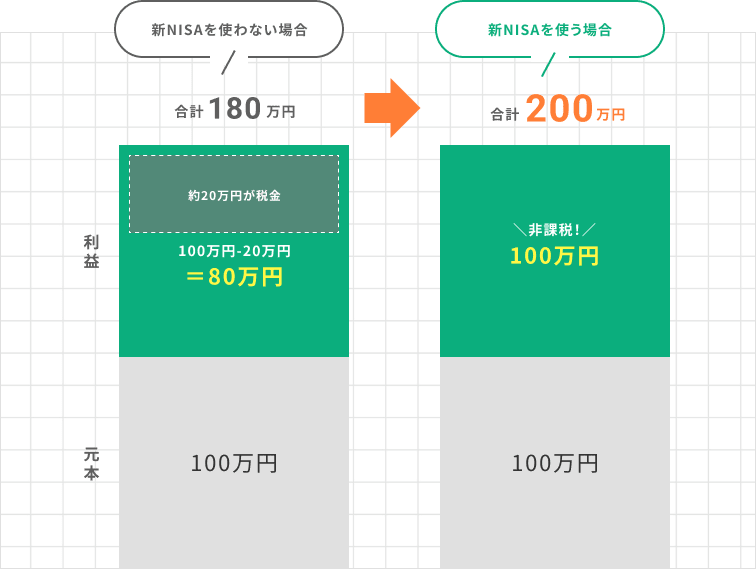

①増えた利益がまるまる手元に

②非課税期間は無期限

③非課税枠が翌年に復活

などのメリットがあります。この後くわしく解説していきますね。

新NISAはどんな人が利用できるの?

日本にお住まいの18歳以上の方なら、どなたでも利用できます。

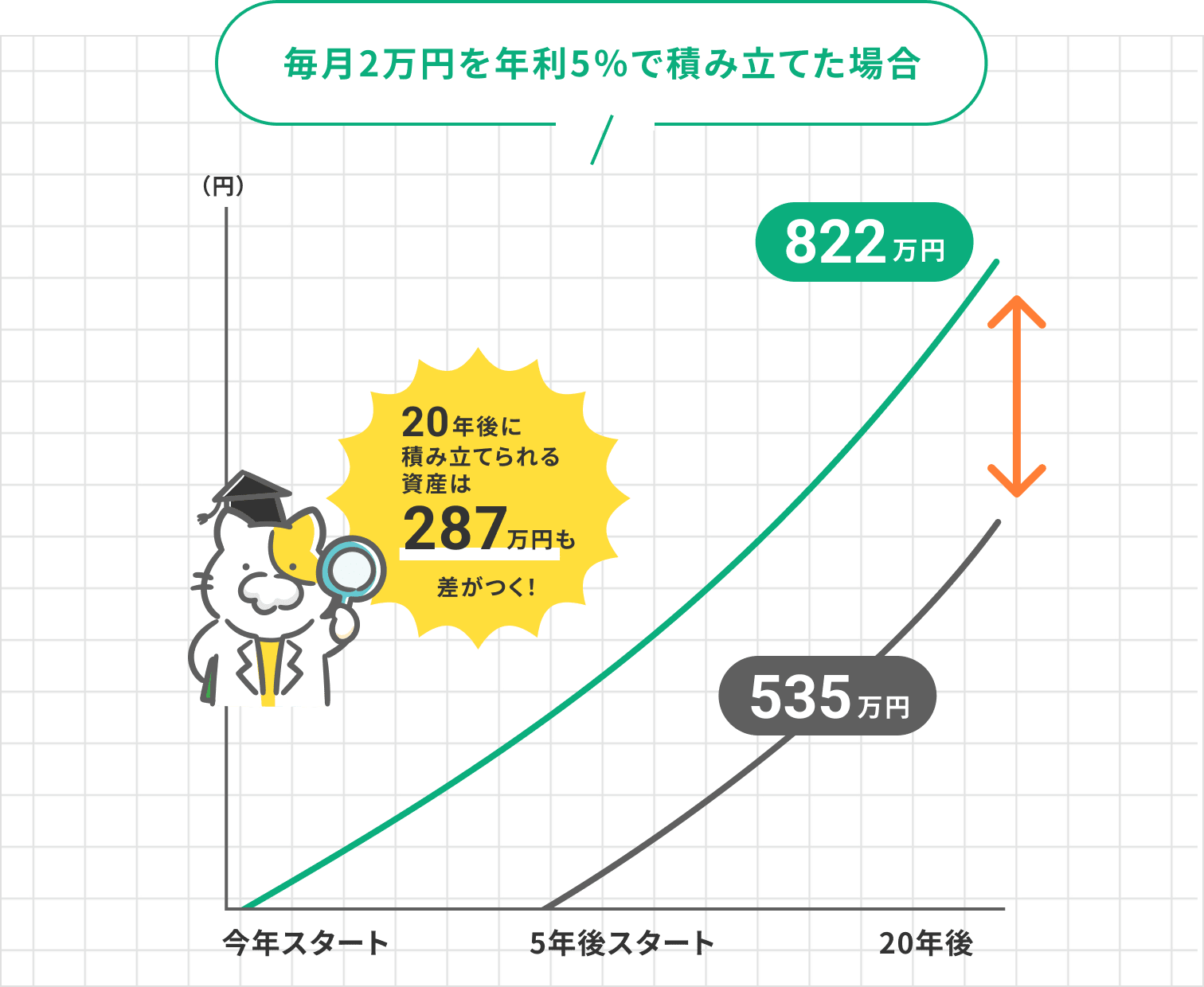

「新NISA」っていつ始めるのがいいの?

できるだけ

早く始めるのが有利です。

積立投資は、早く始めるほど、利息が利息を生む「複利」の力を長く活かせます。時間を味方につけて、雪だるま式に資産を育てられます。

※ 上記はシミュレーションであり、将来の運用成果を保証するものではありません。

そもそも「新NISA」って何?

投資した投資信託などから得られる利益が非課税になる制度のことです。

くわしくみる

通常、株式や投資信託に投資をした場合、これらに対して得られる利益や配当に対して約20%の税金がかかります。でも、NISAを使えば、その税金がまるっと0円に。

手元に残るお金がその分増える、国が作ったおトクな制度なんです。

「非課税枠」って何?

NISA口座で投資した金融商品の売却益や配当金が税金なしで受け取れる限度額のことです。

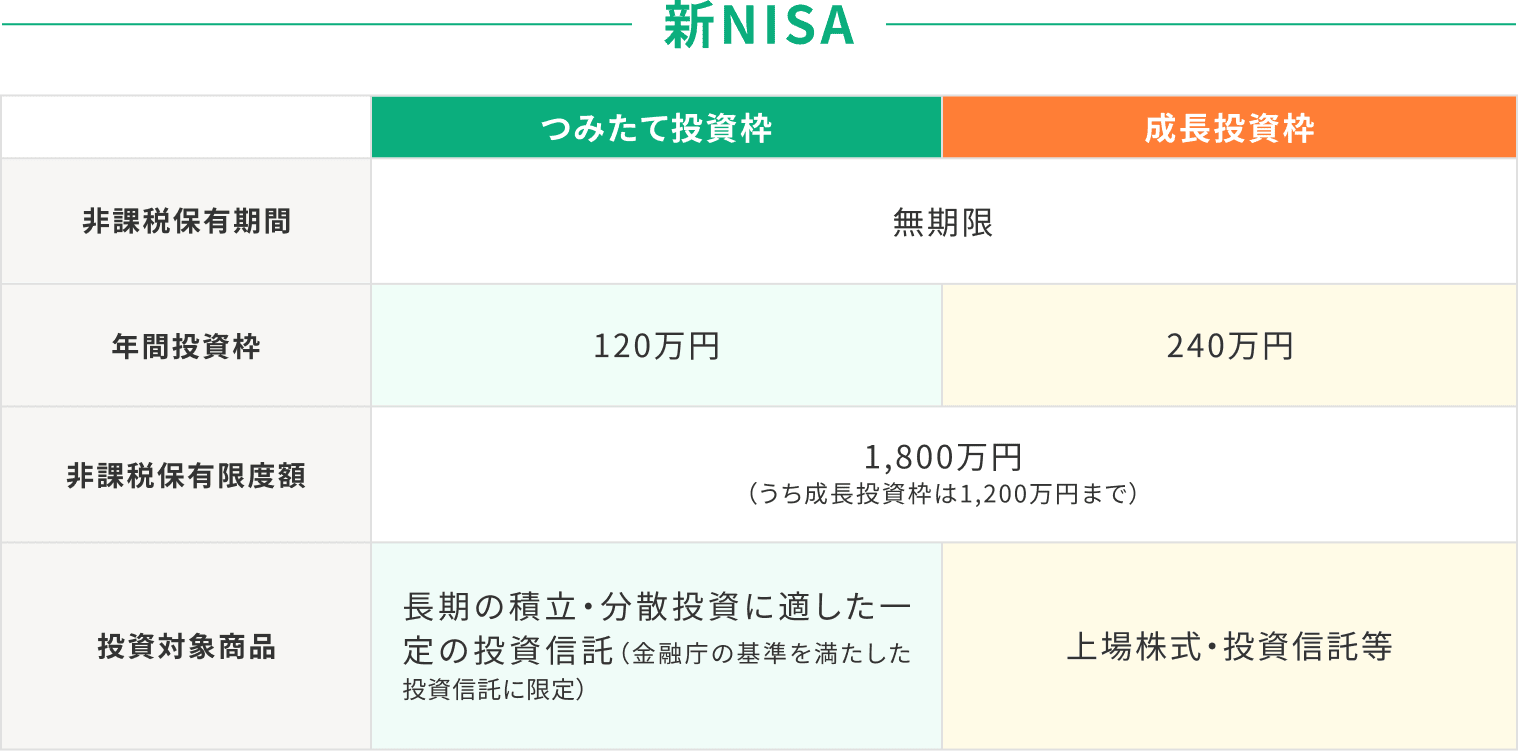

新NISAでは、非課税保有期間が無制限になりました。

くわしくみる

新NISAでは、生涯を通じての非課税保有限度額が新たに設けられ、1,800万円が上限となりました。

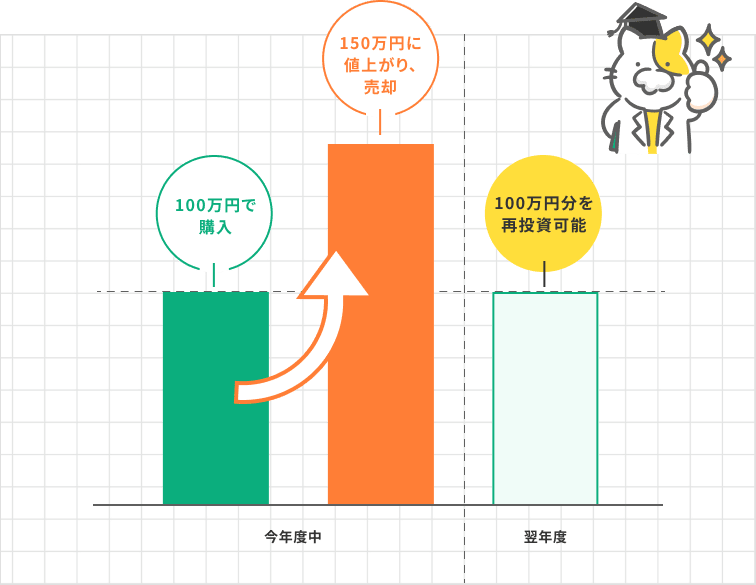

また、商品を売却した場合、翌年以降非課税投資枠が復活し、再利用が可能になります。

「旧NISA」とは何が違うの?

一番大きな違いは、非課税で商品を保有できる期間が無期限になったこと。

これまでは期限を気にする必要がありましたが、新NISAでは自分のペースで、じっくりと資産づくりに取り組めるようになりました。

くわしくみる

新NISAには「つみたて投資枠」「成長投資枠」の2つの投資方法があります。

「つみたて投資枠」「成長投資枠」は併用可。最大1,800万円の枠を活かして多彩な商品に投資できます。

\新NISAの疑問や不安をスッキリ解消/

FP相談を予約する

将来の資産づくりを応援!

増えた利益が

まるまる手元に

通常、投資で得た利益には約20%の税金がかかりますが、NISA口座ならこれが非課税(0%)に。効率よく資産増加を目指せる、大きな魅力です。

期間は無期限。

自分のペースで

じっくりと

旧NISAでは非課税期間に期限がありましたが、新NISAでは無期限化されました。「いつまでに売らなきゃ」と焦る必要がなくなり、長期的にじっくりと資産づくりに取り組めます。

非課税枠が復活!

ライフイベントに

合わせて柔軟に

例えば、教育資金や住宅資金など、お金が必要になった時に商品を売却しても、その分の非課税投資枠は翌年に復活します。人生の様々な変化に対応しながら、制度を繰り返し活用できるので安心です。

\将来に向けた賢い資産形成の方法とは?/

FP相談を予約する

\ちょっと待って!/

始める前に知っておきたい

新NISAの注意点と解決策

NISAは預貯金と違い、投資の一種です。購入した金融商品の価格が変動するため、タイミングによっては投資した元本を下回る(値下がりする)可能性があります。

解決策

長期投資をすることで価格変動リスクは抑えやすいと言われています。

大切なのは、目先の値動きに一喜一憂せずにコツコツと時間をかけて続けること。

また、投資対象商品を一つに絞らず複数に分ける「分散投資」を心がけることで、リスクを軽減する効果が期待できます。

NISA口座で出た損益と、他の課税口座で出た損益は通算できません。例えば、NISA口座で30万円の損失、課税口座で50万円の利益が出た場合、課税口座で出た50万円すべてに対して税金がかかります。

解決策

新NISAは、そもそも「利益が出たときに税金がかからない」というメリットを最大限に活かすための制度です。まずは「おトクな非課税の恩恵を受けるための専用口座」とシンプルに捉えておけば大丈夫です。

「年間360万円まで」と聞くと、

「そんなに大きなお金は用意できない…」と感じてしまうかもしれません。

解決策

年間投資枠や生涯非課税限度額は、あくまで「上限」です。無理に使い切る必要はまったくありません。

月々1,000円や5,000円といった、ご自身の家計に無理のない範囲からスタートすることが何よりも大切です。自分のペースで、コツコツ続けていきましょう。

自分には難しいかも…

と思ったあなたへ

お金の専門家

「ファイナンシャルプランナー」

「お金の悩み」をなんでも相談できます!

知識ゼロでも大丈夫!

丁寧にヒアリングから始めさせていただきます!

\まずはお気軽にご相談ください/

あなたならどう使う?

目的別新NISA活用イメージ

将来の子どもの

教育資金に

10〜15年後など、使う時期がある程度決まっている教育資金。

新NISAの「つみたて投資枠」を中心に、毎月コツコツ積立を続けることで、計画的な準備がしやすくなります。

住宅購入の頭金づくりに

数年後にマイホームを、と考えているなら、頭金づくりにも新NISAが活用できます。

「つみたて投資枠」でベースを固めつつ、ボーナスなど余裕があるときには「成長投資枠」も組み合わせる、といった使い方も。

目標額に向けて、柔軟にプランを立てられます。

じっくり育てる老後資金に

人生100年時代、公的年金だけでは不安…という方も多いはず。

非課税期間が無期限の新NISAは、20年、30年といった長期での資産づくりと相性抜群。

時間を味方につけて、じっくりお金を育てていくことができます。

よくあるご質問

いままで本格的な貯金というものをしたことがありません。

正直お金の知識はゼロです。何から聞けばよいのですか?

知識のない方もご安心ください。総合的な金融知識をもったファイナンシャルプランナーが、まずはご相談者さまのお悩みを丁寧にお聞きしてライフプラン表をお作りします。そこからお金に関するお悩みを一緒に解決していきますのでご安心ください。

ファイナンシャルプランナーには何を話せば良いのかわかりません。また、どんなことを提案してくれるのですか?

お伺いしたお悩みや家計の状況から作成したライフプラン表をもとに、ファイナンシャルプランナーが会話をリードしますのでご安心ください。

ご提案は、新NISA・iDeCoなどの税制優遇が受けられる制度のご案内や、将来のライフプランに合わせて必要だと考えられる制度・保険等、オールラウンドにお金の制度についてご案内いたします。

相談無料というのは分かりました。ただ、相談したら、何かを契約したりしないといけないのでは?

保険の加入が前提ではありません。

将来の備えとしてお金のことを考え始めたい、という軽い気持ちでご相談ください。

強引な勧誘はありませんか?会ったら断りづらくなると思います。

希望者には具体的な保険商品などのご案内もいたしますが、強引な勧誘や営業はありませんのでご安心ください。

ご契約はあくまでご自身の判断になります。無理にすすめることはありませんので、納得いくまでじっくりご検討いただけます。

将来のこと、家計のこと、ご不安なこと

はなんでも話してくださいね。

一緒に解決策を考えます!

\まずはお気軽にご相談ください/

キャンペーン情報

| 対象期間 | 2026年2月20日(金) 〜 2026年3月31日(火) 23時59分まで |

|---|---|

| 対象商品 | 「ミスタードーナツ ギフトチケット(1,000円)」 |

| 対象となる条件 | キャンペーン期間中にくらべる保険なびを通じてFP相談を行った方。 |

| 応募方法 | FP相談の完了をもって自動応募となります。 ※キャンペーン商品はデジタルギフトです。URL形式でメールにてお送りします。メールアドレスの登録が無い、メールアドレスが間違っていたなどの場合、メールが送れませんのでご注意ください。 |

| ギフトに関する ご注意事項 | 全国のミスタードーナツ(一部店舗除く)でご利用いただける電子ギフトチケットです。

|

| ご注意事項 |

|